服務(wù)導(dǎo)航

中國(guó)式去產(chǎn)能全景圖

來(lái)源: 時(shí)間:2016-03-09

【摘要】

本文由民生證券研究院宏觀、策略、煤炭、鋼鐵、建材、化工、有色團(tuán)隊(duì)聯(lián)袂打造,一方面自上而下梳理去產(chǎn)能的邏輯、方式和市場(chǎng)影響,另一方面自下而上梳理主要過(guò)剩行業(yè)去產(chǎn)能的進(jìn)程、風(fēng)險(xiǎn)和受益公司等,力求為各位投資者提供一份去產(chǎn)能的全景圖。

一、去產(chǎn)能的宿命:

2016年是真正意義的去產(chǎn)能元年,中央施政重心從需求側(cè)向供給側(cè)傾斜,產(chǎn)能調(diào)整從控制增量向清理存量過(guò)渡。

二、去產(chǎn)能的路徑:

可能采取的措施:財(cái)政直接或間接補(bǔ)貼;清理不良資產(chǎn);加快兼并重組;提高環(huán)保能耗等行業(yè)標(biāo)準(zhǔn);打破剛性兌付;完善破產(chǎn)清算制度;建立產(chǎn)能檢測(cè)體系等

二、去產(chǎn)能的影響:

從歷史經(jīng)驗(yàn)看,去產(chǎn)能期間市場(chǎng)“深蹲起跳”,業(yè)績(jī)支撐很重要。一是關(guān)注相關(guān)供給側(cè)結(jié)構(gòu)性改革過(guò)程中相關(guān)政策提振市場(chǎng)情緒帶來(lái)的交易性機(jī)會(huì),二是相關(guān)出清較快行業(yè)由于業(yè)績(jī)改善帶來(lái)的結(jié)構(gòu)性機(jī)會(huì),三是在改革取得階段性成就時(shí),改良后的舊經(jīng)濟(jì)與新經(jīng)濟(jì)共振帶來(lái)的新增長(zhǎng)周期催生的系統(tǒng)性行情。

四、去產(chǎn)能的行業(yè)全景圖:

1、鋼鐵:我國(guó)粗鋼產(chǎn)能利用率僅為67.17%,產(chǎn)能仍嚴(yán)重過(guò)剩。去產(chǎn)能受益的一是大型鋼企,特別在高端領(lǐng)域擁有競(jìng)爭(zhēng)優(yōu)勢(shì)的龍頭企業(yè),例如寶鋼股份,河鋼股份,武鋼股份等。二是需求轉(zhuǎn)型的鋼企及特鋼企業(yè)。例如久立特材,撫順特鋼,太鋼不銹等。三是尋求轉(zhuǎn)型的鋼企:南鋼股份,酒鋼宏興,新日恒力。風(fēng)險(xiǎn)壓力大的企業(yè):負(fù)債率高,流動(dòng)性差,產(chǎn)品結(jié)構(gòu)不佳,盈利能力弱的企業(yè),例如八一鋼鐵,重慶鋼鐵,西寧特鋼,韶鋼松山。

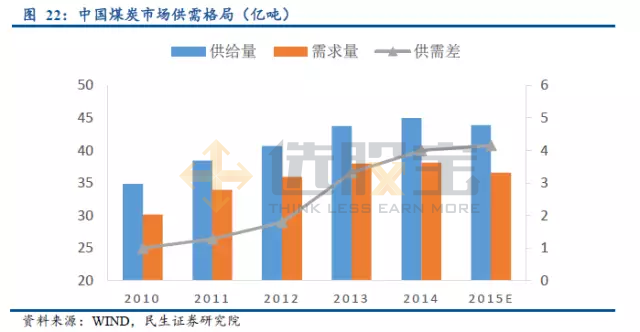

2、煤炭:預(yù)計(jì)2015年供需差為4.2億噸左右,在維持社會(huì)庫(kù)存不變的情況下,供需差未來(lái)三年(2016年-2018年)將大幅收窄2.7億噸至1.5億噸,市場(chǎng)供需格局有望得到重大改善。維持三條投資主線:(1)低估值藍(lán)籌+供給側(cè)改革:中國(guó)神華、中煤能源、陜西煤業(yè)、西山煤電、陽(yáng)泉煤業(yè)、潞安環(huán)能;(2)轉(zhuǎn)型+主題:瑞茂通、禾嘉股份、新奧股份;(3)煤炭清潔利用:億能潔能。短期來(lái)看,重點(diǎn)產(chǎn)煤區(qū)域的龍頭企業(yè)最為受益。

3、化工:(1)鈦白粉行業(yè)有望逐步回暖,全年漲價(jià)或超預(yù)期。推薦順序:佰利聯(lián)、安納達(dá)、中核鈦白。(2)PTA行業(yè)集中度高,反彈基礎(chǔ)好。推薦順序:恒逸石化、榮盛石化、桐昆股份。(3) 純堿行業(yè)開工率高,產(chǎn)能收縮,價(jià)格有望繼續(xù)上漲。推薦順序:山東海化、三友化工、雙環(huán)科技、湖北宜化。(4)PVC價(jià)格處于歷史大底,無(wú)電石電力配套產(chǎn)能將退出。推薦順序:中泰化學(xué)、英力特、鴻達(dá)興業(yè)、君正集團(tuán)。(5)橡膠正在醞釀新一輪大周期。推薦順序:齊翔騰達(dá)、海南橡膠。

4、建材:

2015年水泥行業(yè)去產(chǎn)能仍未開始。2015年水泥熟料產(chǎn)能約為18.1億噸,同比2014年增加2.2%,僅僅是增長(zhǎng)速度放緩。然而,在水泥需求快速下降的壓力下,據(jù)數(shù)字水泥網(wǎng)數(shù)據(jù)統(tǒng)計(jì),2015年全國(guó)熟料產(chǎn)能利用率僅約為67%,同比2014年下降5%,熟料產(chǎn)能過(guò)剩進(jìn)一步加劇,供需矛盾更加惡化。

5、電解鋁:

在產(chǎn)能出清的過(guò)程中,龍頭企業(yè)將受益于產(chǎn)品價(jià)格提升和市場(chǎng)份額擴(kuò)大,例如中國(guó)鋁業(yè)、神火股份、中孚實(shí)業(yè)、云鋁股份、焦作萬(wàn)方、新疆眾和,其中業(yè)績(jī)彈性最大的標(biāo)的為云鋁股份。此外,電解鋁價(jià)格上升將提升存貨價(jià)值,有利于減輕高存貨企業(yè)的壓力,例如中國(guó)鋁業(yè)。

【正文】

一、去產(chǎn)能的宿命:2016年中國(guó)經(jīng)濟(jì)第一要?jiǎng)?wù)

2016年是真正意義的去產(chǎn)能元年。堆下的庫(kù)存早晚要賣,欠下的債務(wù)早晚要還,過(guò)剩的產(chǎn)能也早晚要去,這是任何一個(gè)經(jīng)濟(jì)體逃不掉的宿命。而從邏輯上講,去產(chǎn)能是去庫(kù)存和去杠桿的基礎(chǔ),只有完成了去產(chǎn)能,一個(gè)經(jīng)濟(jì)體才可能真正走出危機(jī),中國(guó)也不例外。

2008年百年一遇的金融危機(jī)之后,我們一直沒有履行這個(gè)宿命。2009年4萬(wàn)億大刺激,2010年曇花一現(xiàn),2011年內(nèi)外交困,2012年重啟中級(jí)刺激,2013年陷入類滯脹,2014年陷入衰退式寬松,2015年貨幣加碼刺激。危機(jī)后的七年里,我們?cè)谛枨蠖讼氡M了辦法,經(jīng)濟(jì)卻依然拾級(jí)而下。2016年,中央真正開始改變思路,從需求側(cè)走向供給側(cè),從擴(kuò)需求到去產(chǎn)能。

去產(chǎn)能有兩種方式,一種是把需求拉起來(lái),另一種是把供給壓下去。90年代去產(chǎn)能是雙管齊下,先是朱镕基總理鐵腕壓供給,然后是全球化紅利(2001年入世)和房地產(chǎn)紅利(2003年將房地產(chǎn)定位支柱產(chǎn)業(yè))拉需求,隨后才有了中國(guó)奇跡。但現(xiàn)在呢?拉需求的方法顯然已經(jīng)行不通了。

(1)全球化紅利變成了全球再平衡的壓力,不光沒有加入WTO這樣的飛躍,還充斥著TPP和TTIP的壓力,再加上勞動(dòng)力比較優(yōu)勢(shì)的喪失,出口已經(jīng)不可能解決過(guò)剩產(chǎn)能;

(2)房地產(chǎn)紅利變成了痛苦的去庫(kù)存,過(guò)去十多年全國(guó)累計(jì)新開工174億平米,而銷售只有117億平米,其中還有相當(dāng)一部分是二手房(保守估算有30%左右),供給與銷售之間的差額達(dá)到驚人的90億平米。更可怕的是,2014的新開工面積(14億平米)依然大于銷售面積(13億平米),假設(shè)明年新開工繼續(xù)下滑10%,銷售持平,那從2016才可能正式開始去庫(kù)存,而如果新開工和銷售按此增速持續(xù)下去,那么庫(kù)存也需要5-10年來(lái)消化。

(3)創(chuàng)新轉(zhuǎn)型能激發(fā)新需求,但對(duì)舊需求作用甚微。創(chuàng)新轉(zhuǎn)型指向的是新興服務(wù)業(yè)和高端制造業(yè),雖然有利于擴(kuò)大總需求,但并不會(huì)帶來(lái)太多的重化工業(yè)、建筑業(yè)等傳統(tǒng)需求。比如,100塊錢的建筑業(yè)GDP可能產(chǎn)生50塊錢的鋼鐵需求,而100塊服務(wù)業(yè)GDP可能只產(chǎn)生1塊錢的鋼鐵需求。

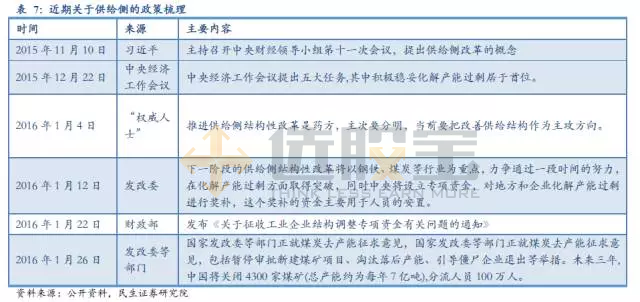

由此可以得出一個(gè)結(jié)論:未來(lái)化解產(chǎn)能過(guò)剩只有從供給端壓縮產(chǎn)能這一條路。如果早下決心,還能掌握主動(dòng)權(quán),留一點(diǎn)干預(yù)和回旋的空間。如果拖延太久,又沒有需求側(cè)的奇跡發(fā)生,那么就會(huì)越來(lái)越被動(dòng),不可控的因素也會(huì)越來(lái)越多。舉個(gè)例子,現(xiàn)在外匯儲(chǔ)備還有3.3萬(wàn)億,中美還有正利差,所以央行還能大膽的嘗試匯率改革,但如果等外匯儲(chǔ)備消耗到0,中美利差倒掛,很多事情就不是央行能控制的了,屆時(shí)再改革就會(huì)失去主動(dòng)權(quán)。在產(chǎn)能這個(gè)問題上,邏輯也是一樣,越早“破”越有主動(dòng)權(quán)。正是在這種背景下,中央從2015年底開始調(diào)整戰(zhàn)略,將工作重心轉(zhuǎn)向供給側(cè)結(jié)構(gòu)性改革,2016年將成為去產(chǎn)能集中發(fā)力的開局之年,這不僅是增量的投資放緩,而且是存量的產(chǎn)能去化。

二、去產(chǎn)能的路徑:如何讓僵尸企業(yè)入土為安?

去產(chǎn)能絕不只是“讓僵尸企業(yè)入土為安”這樣的狠話,而是有切實(shí)的措施做底氣。從國(guó)內(nèi)外的經(jīng)驗(yàn)來(lái)看,以下十種措施值得期待。

1.政府提供直接或間接補(bǔ)償,鼓勵(lì)企業(yè)的去產(chǎn)能行為。

為鼓勵(lì)僵尸企業(yè)縮減產(chǎn)能,政府可通過(guò)融資支持、財(cái)政補(bǔ)助、稅收優(yōu)惠等方式向去產(chǎn)能企業(yè)提供補(bǔ)償。目前,政府通過(guò)成立專項(xiàng)基金、財(cái)政轉(zhuǎn)移支付等方式,可能是一個(gè)有效方法。

第一,直接收購(gòu)落后產(chǎn)能并報(bào)廢。政企合作預(yù)測(cè)未來(lái)需求,產(chǎn)能過(guò)剩部分由政府出資收購(gòu)并報(bào)廢。此方法通常適用于農(nóng)牧漁業(yè)以及造船業(yè)。

第二,政府提供間接的去產(chǎn)能補(bǔ)償。日本早年相關(guān)法案涉及到的補(bǔ)償支持措施有:(1)財(cái)政補(bǔ)貼,如曾發(fā)放高額補(bǔ)償、工業(yè)再配置補(bǔ)助金、蕭條產(chǎn)業(yè)信用基金。(2)融資支持,政府向主動(dòng)退出的中小企業(yè)提供中轉(zhuǎn)融資。(3)稅收優(yōu)惠。對(duì)主動(dòng)處理過(guò)剩設(shè)備的企業(yè)進(jìn)行稅收優(yōu)惠及采用特別折舊制度。

2.妥善處置銀行不良資產(chǎn),減少金融風(fēng)險(xiǎn)的掣肘

除失業(yè)風(fēng)險(xiǎn)之外,消滅僵尸企業(yè)帶來(lái)的最大風(fēng)險(xiǎn)是金融風(fēng)險(xiǎn),尤其在中國(guó)。過(guò)剩企業(yè)與銀行相互依賴過(guò)高。

美國(guó)完善的不良資產(chǎn)消化體系包括:(1)政府推動(dòng)的外部處置。成立了重組信托公司(RTC)與聯(lián)邦保險(xiǎn)公司(FDIC)。(2)銀行自主的內(nèi)部處置,將母銀行的不良資產(chǎn)剝離到單獨(dú)成立的子公司。

中國(guó)在90年代去產(chǎn)能的經(jīng)驗(yàn)有:(1)加大沖銷壞賬的力度和速度。(2)組建資產(chǎn)管理公司,剝離有毒資產(chǎn)。(3)通過(guò)多種手段補(bǔ)充銀行資本金。如圖:

區(qū)域性銀行的不良資產(chǎn)更適合由熟悉地方情況的地方AMC來(lái)做。擴(kuò)大試點(diǎn),逐步鋪開,推動(dòng)地方AMC,擴(kuò)大資金來(lái)源。

3.妥善處理就業(yè)問題,減少失業(yè)風(fēng)險(xiǎn)的掣肘

消化僵尸企業(yè)一定會(huì)帶來(lái)失業(yè),但處理得當(dāng),可實(shí)現(xiàn)再就業(yè)。國(guó)際上,從提供資金救助、加強(qiáng)職業(yè)培訓(xùn)來(lái)解決就業(yè)問題。

(1)日本在淘汰落后產(chǎn)能時(shí)制定法案涉及提供就業(yè)信息服務(wù),就業(yè)指導(dǎo)和職業(yè)培訓(xùn),提供補(bǔ)貼,為原企業(yè)提供勞動(dòng)者停業(yè)補(bǔ)助和訓(xùn)練費(fèi)用延長(zhǎng)失業(yè)保險(xiǎn)金支付時(shí)間,安排失業(yè)人員參加公共事業(yè)。

(2)美國(guó)在處理歷次去產(chǎn)能造成的失業(yè)過(guò)程中,逐步建立起現(xiàn)代的福利制度和再就業(yè)培訓(xùn)體系。美國(guó)失業(yè)保險(xiǎn)制度一方面保障了失業(yè)者的基本生活,另一方面增強(qiáng)了失業(yè)預(yù)防和促進(jìn)再就業(yè)的功能。

(3)韓國(guó)在亞洲金融危機(jī)之前建立了就業(yè)保險(xiǎn)制度,主要包括失業(yè)保險(xiǎn)制度、穩(wěn)定就業(yè)計(jì)劃和職業(yè)技能發(fā)展計(jì)劃三個(gè)方面。

4.鼓勵(lì)企業(yè)兼并重組,提高行業(yè)集中度。

中央經(jīng)濟(jì)工作會(huì)議提出“多兼并重組,少破產(chǎn)清算”。破產(chǎn)清算社會(huì)成本較高的情況下,兼并重組能發(fā)揮三大作用:一是減少產(chǎn)能存量和調(diào)整結(jié)構(gòu);二是控制增量;三是加強(qiáng)政府的調(diào)控能力。兼并重組應(yīng)以市場(chǎng)為導(dǎo)向。

美國(guó)鋼鐵業(yè)歷史上經(jīng)歷過(guò)兩次重大兼并重組。第一次是在20世紀(jì)初鋼鐵行業(yè)出現(xiàn)產(chǎn)能過(guò)剩,在金融資本的支持下掀起兼并重組浪潮。日韓等國(guó)都經(jīng)歷過(guò)相似過(guò)程。另外,美國(guó)在應(yīng)對(duì)21世紀(jì)初由于互聯(lián)網(wǎng)泡沫造成的過(guò)度投資和產(chǎn)能過(guò)剩時(shí),也主要是通過(guò)讓企業(yè)破產(chǎn)和并購(gòu)重組等方式緩解這輪高新技術(shù)產(chǎn)業(yè)產(chǎn)能過(guò)剩。

日本在應(yīng)對(duì)20世紀(jì)70年代和80年代后期兩次造船行業(yè)大蕭條時(shí)期,大力推動(dòng)行業(yè)兼并重組來(lái)削減過(guò)剩產(chǎn)能。

5.完善設(shè)備注冊(cè)制度,建立產(chǎn)能監(jiān)測(cè)體系。

去僵尸企業(yè)首先要明確哪些產(chǎn)能過(guò)剩最嚴(yán)重,這必須以完善的設(shè)備注冊(cè)制度和產(chǎn)能監(jiān)測(cè)體系為基礎(chǔ)。

(1)美國(guó)在二戰(zhàn)之后就建立了成熟的工業(yè)產(chǎn)能及利用率調(diào)查制度,形成了包括生產(chǎn)能力調(diào)查、測(cè)算、發(fā)布在內(nèi)的工業(yè)產(chǎn)出和產(chǎn)能利用監(jiān)測(cè)體系。

(2)日本在1978年制定《穩(wěn)定特定蕭條產(chǎn)業(yè)臨時(shí)措施法》(特安法),其中就規(guī)定在纖維行業(yè),采用設(shè)備注冊(cè)制度。

(3)我國(guó)在2013年4月發(fā)布《國(guó)務(wù)院關(guān)于化解產(chǎn)能嚴(yán)重過(guò)剩矛盾的指導(dǎo)意見》中,提出“通過(guò)5年努力,基本建立過(guò)剩行業(yè)產(chǎn)能預(yù)警體系和監(jiān)督機(jī)制”。但目前并沒有完善的設(shè)備注冊(cè)和產(chǎn)能監(jiān)測(cè)體系,而且大部分是各部委各自為戰(zhàn),導(dǎo)致去僵尸企業(yè)缺少權(quán)威的衡量標(biāo)準(zhǔn)。

6.提高技術(shù)、環(huán)保、能耗等行業(yè)標(biāo)準(zhǔn),堅(jiān)決關(guān)停不達(dá)標(biāo)企業(yè)。

關(guān)停僵尸企業(yè)必須要設(shè)定明確而嚴(yán)格的標(biāo)準(zhǔn)。既可以阻止生產(chǎn)規(guī)模較小、效率較低的小企業(yè)繼續(xù)進(jìn)入,又對(duì)不達(dá)標(biāo)的企業(yè)進(jìn)行關(guān)停,引導(dǎo)企業(yè)預(yù)期。

(1)日本在1965年制定《新建石油化工中心企業(yè)的標(biāo)準(zhǔn)》,規(guī)范了新進(jìn)入使用化工行業(yè)的最低標(biāo)準(zhǔn),獲取了規(guī)模效益和降低了產(chǎn)品價(jià)格。

(2)美國(guó)在應(yīng)對(duì)鋼鐵產(chǎn)能過(guò)剩時(shí),通過(guò)1970年的《凈化空氣法案》和1976年的《資源保護(hù)與回收法案》,逐步淘汰技術(shù)落后企業(yè)。

(3)中國(guó)在2013年7月發(fā)布《鋁行業(yè)規(guī)范條件》:在布局與規(guī)模、產(chǎn)品質(zhì)量、能源消耗、環(huán)境保護(hù)等方面提高了準(zhǔn)入標(biāo)準(zhǔn)。十三五提出綠色發(fā)展理念,借此提高環(huán)保標(biāo)準(zhǔn),把污染嚴(yán)重的僵尸企業(yè)列入黑名單。

7.把淘汰落后產(chǎn)能與增加新產(chǎn)能捆綁。

一方面,企業(yè)具有對(duì)產(chǎn)能進(jìn)行更新?lián)Q代、提高生產(chǎn)率的動(dòng)機(jī)。理應(yīng)方面,對(duì)于企業(yè)而言,過(guò)快過(guò)多地淘汰落后產(chǎn)能,會(huì)對(duì)企業(yè)生產(chǎn)能力造成較大沖擊。將淘汰落后和增加先進(jìn)新產(chǎn)能結(jié)合,既能避免對(duì)企業(yè)造成過(guò)于劇烈的沖擊又能實(shí)現(xiàn)產(chǎn)能存量的升級(jí)。

(1)日本1964年的《纖維工業(yè)設(shè)備等臨時(shí)措施法》就采用了廢棄兩臺(tái)舊設(shè)備才允許添置一臺(tái)新設(shè)備的原則,1967年的《特定纖維構(gòu)造改善臨時(shí)措施法》將廢棄過(guò)剩設(shè)備、促進(jìn)設(shè)備現(xiàn)代化和企業(yè)規(guī)模適當(dāng)化作為三大基本內(nèi)容。

(2)我國(guó)在2014年7月也推出了產(chǎn)能置換方案,對(duì)鋼鐵、電解鋁、水泥、平板玻璃等行業(yè)實(shí)施等量或減量置換。

8.完善破產(chǎn)清算制度,健全市場(chǎng)退出機(jī)制

通過(guò)企業(yè)自行注銷、進(jìn)入破產(chǎn)程序以及資本退出機(jī)制等市場(chǎng)化退出機(jī)制讓市場(chǎng)主體自身調(diào)整來(lái)淘汰或轉(zhuǎn)移過(guò)剩產(chǎn)能。

(1)日本通過(guò)不斷完善破產(chǎn)法便于企業(yè)退出,2005年實(shí)施的新破產(chǎn)法簡(jiǎn)化了企業(yè)破產(chǎn)程序。

(2)美國(guó)破產(chǎn)法中的企業(yè)破產(chǎn)制度包括破產(chǎn)清算和破產(chǎn)重整兩種模式,破產(chǎn)法的重點(diǎn)從清算逐步轉(zhuǎn)向重整,鼓勵(lì)更多的企業(yè)在申請(qǐng)破產(chǎn)時(shí)提交重整計(jì)劃。

(3)韓國(guó)亞洲金融危機(jī)后修改了《公司重組法案》和《并購(gòu)法》等與破產(chǎn)重組相關(guān)的法律,2003年的《破產(chǎn)法》整合了過(guò)去公司重組、兼并和破產(chǎn)的相關(guān)法案,簡(jiǎn)化了其流程。

(4)我國(guó)還必須加快完善金融法庭體系,提高辦案效率。增加金融法庭數(shù)量,提高金融法庭辦案效率。

9.打破剛性兌付,破除“大而不倒”預(yù)期

打破認(rèn)為最后政府一定會(huì)剛兌兜底這種預(yù)期必須抓住典型,發(fā)揮殺一儆百、引導(dǎo)市場(chǎng)預(yù)期的作用。

(1)韓國(guó):90年代韓國(guó)去產(chǎn)能時(shí)期,金大中總統(tǒng)拿韓國(guó)第二大財(cái)閥大宇集團(tuán)開刀,極大的扭轉(zhuǎn)了市場(chǎng)預(yù)期。

(2)美國(guó):21世紀(jì)美國(guó)經(jīng)歷了兩次產(chǎn)能過(guò)剩,每次都有標(biāo)志性的企業(yè)破產(chǎn)。第一次在本世紀(jì)初,互聯(lián)網(wǎng)泡沫破滅。2002年7月,受財(cái)務(wù)欺騙丑聞?dòng)绊懀澜缤ㄐ殴鞠蚍ㄔ赫教岢銎飘a(chǎn)申請(qǐng)。第二次是2008年金融危機(jī)后,美國(guó)大部分產(chǎn)業(yè)出現(xiàn)產(chǎn)能過(guò)剩,美國(guó)第四大投行雷曼兄弟遭受重大損失,2008年9月15日,雷曼兄弟公司向法庭申請(qǐng)破產(chǎn)保護(hù),大而不倒的神話終結(jié)。

10.改革官員考核機(jī)制,明確去產(chǎn)能目標(biāo),破除地方政府的無(wú)效保護(hù)。

地方政府對(duì)處置僵尸企業(yè)不積極有兩個(gè)原因:第一,會(huì)拖累GDP,影響官員的政績(jī)考核。第二,會(huì)沖擊就業(yè),影響社會(huì)穩(wěn)定。第三,會(huì)減少稅收,影響地方財(cái)力。這導(dǎo)致地方政府有充分動(dòng)力去補(bǔ)貼僵尸企業(yè)。

地方政府是消化僵尸企業(yè)最終的執(zhí)行者,所以要想成功必須充分激發(fā)地方政府的動(dòng)力。第一,推動(dòng)官員考核機(jī)制從GDP導(dǎo)向到效率導(dǎo)向,弱化對(duì)GDP的考核,把重點(diǎn)行業(yè)去產(chǎn)能的目標(biāo)明確寫入政府工作報(bào)告,并要求各地方政府落實(shí)量化指標(biāo)。第二,將過(guò)去用來(lái)補(bǔ)貼僵尸企業(yè)的資金節(jié)省出來(lái),用來(lái)收購(gòu)過(guò)剩設(shè)備報(bào)廢、補(bǔ)貼下崗職工安置等。第三,加大中央對(duì)產(chǎn)能重災(zāi)區(qū)的財(cái)政轉(zhuǎn)移支付,對(duì)沖去產(chǎn)能帶來(lái)的稅收下滑。

三、去產(chǎn)能的影響:從90年代經(jīng)驗(yàn)看潛在市場(chǎng)走勢(shì)

以1992年鄧小平南巡為標(biāo)志,我國(guó)進(jìn)入一輪投資高速增長(zhǎng)的周期,重點(diǎn)表現(xiàn)為信貸與固定資產(chǎn)投資持續(xù)高速增長(zhǎng)。1997年?yáng)|南亞危機(jī)使得中國(guó)外部壓力加大,前期投資過(guò)度擴(kuò)張產(chǎn)生的問題,包括產(chǎn)能過(guò)剩、財(cái)政壓力加大、企業(yè)過(guò)度舉債、銀行壞賬率高企等進(jìn)一步惡化,“去產(chǎn)能”已到了勢(shì)在必行的地步。

1998年1月13日上海申新紡織九廠壓產(chǎn)改革第一錘拉開了去產(chǎn)能改革序幕,時(shí)仍國(guó)務(wù)院總理朱镕基以“壯士斷腕”的氣魄提出了國(guó)有企業(yè)三年脫困的目標(biāo)。改革啟動(dòng)之后,經(jīng)濟(jì)不可避免的面臨下行壓力。在此過(guò)程中,貨幣政策在98年之前堅(jiān)持“適度從緊”基本原則,財(cái)政政策則由緊縮向擴(kuò)張轉(zhuǎn)變,隨著過(guò)剩產(chǎn)能的清理,大規(guī)模剝離銀行不良貸款,房改、稅改和匯改培育新的經(jīng)濟(jì)增長(zhǎng)引擎。2000年11月國(guó)家經(jīng)貿(mào)委宣布國(guó)企三年脫困目標(biāo)順利完成,2001年中國(guó)加入WTO,2003年中國(guó)經(jīng)濟(jì)同比增長(zhǎng)9.1%,正式進(jìn)入一個(gè)新增長(zhǎng)周期上升階段。

1.去產(chǎn)能過(guò)程中經(jīng)濟(jì)承受增長(zhǎng)放緩與通縮風(fēng)險(xiǎn)

20世紀(jì)90年代末的改革是從1998年正式開始的,98年3月《政府工作報(bào)告》提出推行重點(diǎn)行業(yè)、企業(yè)改革并鼓勵(lì)組建大型企業(yè)集團(tuán),99年1月,經(jīng)貿(mào)委頒發(fā)的《關(guān)于做好鋼鐵工業(yè)總量控制的通知》要求壓縮鋼鐵產(chǎn)量10%。隨著化解產(chǎn)能的深入,政策不斷加碼,中國(guó)經(jīng)濟(jì)承受了經(jīng)濟(jì)下行和通縮壓力。98和99年GDP增速分別為7.8%、7.6%,較之前經(jīng)濟(jì)增速明顯下一臺(tái)階,CPI則在98年1月至99年6月由0.3%下降至-2.1%。

為對(duì)抗通縮及經(jīng)濟(jì)下滑,我國(guó)實(shí)施了總體較為寬松的貨幣政策和積極的財(cái)政政策,98年3月至99年6月,一年期貸款利率由7.92%下降至5.85%,98、99年分別發(fā)行以基建為主的1000億、1100億長(zhǎng)期國(guó)債。經(jīng)濟(jì)增速持續(xù)下滑,物價(jià)增速在見底后逐漸回升,但從99年6月至12月,降幅收窄至-1%。由此來(lái)看,在20世紀(jì)90年代的改革過(guò)程中,需求側(cè)政策也發(fā)揮了重要作用。

2.去產(chǎn)能期間市場(chǎng)“深蹲起跳”,業(yè)績(jī)支撐很重要

90年代末,過(guò)剩產(chǎn)能主要集中在紡織、家電、煤炭、鋼鐵、石化等,隨著98年去產(chǎn)能的推進(jìn),相關(guān)行業(yè)景氣度經(jīng)歷了一個(gè)先下后上的過(guò)程。從整體工業(yè)增加值看,從94年開始持續(xù)下滑,到了98年年初開始企穩(wěn),99年10月之后開始出現(xiàn)回升趨勢(shì)。從股市表現(xiàn)來(lái)看,98至99年5月中旬,上證綜指波動(dòng)劇烈,總體向下,隨著99年“519”行情的啟動(dòng),上證綜指大幅上漲。

從業(yè)績(jī)、估值和風(fēng)險(xiǎn)情緒三個(gè)方面考量98-99年的股市表現(xiàn)可以看到:1)業(yè)績(jī)方面, 98年A股上市公司凈利增速由中報(bào)的-14.53%下滑至年報(bào)的-21.11%,但從99年開始,凈利增速由負(fù)轉(zhuǎn)正,由中報(bào)的-1.46%上漲至29.36%;2)估值方面,在98、99兩年中,利率連續(xù)4次下調(diào),寬松的貨幣環(huán)境有利于帶動(dòng)了估值的提升;3)風(fēng)險(xiǎn)情緒方面,股市、去產(chǎn)能政策的頻頻出臺(tái)以及媒體對(duì)股市正面的報(bào)道也大大提振了投資者的風(fēng)險(xiǎn)偏好,99年5月16日,國(guó)務(wù)院批準(zhǔn)改革股票發(fā)行體制等六項(xiàng)政策,99年《政府工作報(bào)告》明確重工業(yè)、輕工業(yè)等產(chǎn)能過(guò)剩行業(yè)淘汰標(biāo)準(zhǔn)、目標(biāo)及政策等,6月15日,人民日?qǐng)?bào)發(fā)表特約評(píng)論員文章《堅(jiān)定信心,規(guī)范發(fā)展》,指出穩(wěn)定和發(fā)展證券市場(chǎng)對(duì)推進(jìn)改革和發(fā)展具有重要意義。

從行業(yè)層面上看,過(guò)剩產(chǎn)能行業(yè)相關(guān)股票驅(qū)動(dòng)力中業(yè)績(jī)表現(xiàn)至關(guān)重要。98至99年,紡織服裝、家電、煤炭、鋼鐵等是主要的產(chǎn)能過(guò)剩行業(yè),行業(yè)市場(chǎng)走勢(shì)與大勢(shì)基本一致,但具體表現(xiàn)則充分體現(xiàn)了業(yè)績(jī)支撐的重要性。例如,家電行業(yè)凈利增速持續(xù)低迷,在98-99年改革過(guò)程中,過(guò)剩產(chǎn)能中其他行業(yè)均實(shí)現(xiàn)上漲,家電行業(yè)則是下跌的;除此之外,在大勢(shì)回調(diào)過(guò)程中,煤炭行業(yè)下探幅度更大,對(duì)應(yīng)市場(chǎng)表現(xiàn)上煤炭回調(diào)過(guò)程中跌幅更大。由此來(lái)看,有業(yè)績(jī)支撐的行業(yè)板塊相對(duì)風(fēng)險(xiǎn)要更小一些,市場(chǎng)表現(xiàn)更佳。

3.市場(chǎng)展望:大趨勢(shì)v形走勢(shì),結(jié)構(gòu)性行情可期

本次供給側(cè)結(jié)構(gòu)性改革與98年相比,從宏觀環(huán)境看,都經(jīng)歷著相似的國(guó)內(nèi)經(jīng)濟(jì)增速下滑和外部市場(chǎng)的動(dòng)蕩,但產(chǎn)能過(guò)剩的行業(yè)存在著較為顯著的差異。從宏觀環(huán)境看,兩次去產(chǎn)能的背后驅(qū)動(dòng)因素都是經(jīng)濟(jì)增速下滑帶來(lái)產(chǎn)業(yè)結(jié)構(gòu)性調(diào)整的需求,需求端的疲軟催生了較為寬松的利率環(huán)境,同時(shí),外部經(jīng)濟(jì)環(huán)境總體較為疲軟。從過(guò)剩產(chǎn)能行業(yè)看,90年代末主要體現(xiàn)在紡織、家電等生活資料的過(guò)剩,而目前主要體現(xiàn)在煤炭、有色、鋼鐵等生產(chǎn)資料的過(guò)剩,這類行業(yè)屬于中上游資本密集型產(chǎn)業(yè)。

結(jié)合98年去產(chǎn)能過(guò)程,我們認(rèn)為此輪改革會(huì)呈現(xiàn)出以下幾點(diǎn)特征:第一,所需耗費(fèi)的時(shí)間會(huì)更加漫長(zhǎng),相關(guān)行業(yè)業(yè)績(jī)受去產(chǎn)能沖擊到回升時(shí)間跨度相對(duì)更長(zhǎng);第二,改革過(guò)程中需求側(cè)加碼政策不會(huì)缺席,貨幣政策與財(cái)政政策護(hù)航;第三,不同產(chǎn)能過(guò)剩行業(yè)根據(jù)過(guò)剩程度與行業(yè)資本結(jié)構(gòu)的不同,相對(duì)輕資產(chǎn)行業(yè)會(huì)更早出清;第四,相關(guān)支持性配套產(chǎn)業(yè)與金融政策會(huì)密集出臺(tái),推動(dòng)改革進(jìn)程同時(shí)也提振市場(chǎng)情緒;第五,根據(jù)改革進(jìn)程的推進(jìn),股市大概率出現(xiàn)深蹲起跳的走勢(shì),改革取得的階段性成果會(huì)催生市場(chǎng)出現(xiàn)可觀行情。

在供給側(cè)結(jié)構(gòu)性改革推進(jìn)的過(guò)程中,宏觀經(jīng)濟(jì)與企業(yè)業(yè)績(jī)不可避免承壓,風(fēng)險(xiǎn)與機(jī)遇共存,在此過(guò)程中要做好風(fēng)險(xiǎn)控制,自下而上的個(gè)股選擇將更為重要。隨著改革的推進(jìn),建議投資者重點(diǎn)把握供給側(cè)結(jié)構(gòu)中的幾個(gè)投資邏輯,其一是關(guān)注相關(guān)供給側(cè)結(jié)構(gòu)性改革過(guò)程中相關(guān)政策提振市場(chǎng)情緒帶來(lái)的交易性機(jī)會(huì),其二是相關(guān)出清較快行業(yè)由于業(yè)績(jī)改善帶來(lái)的結(jié)構(gòu)性機(jī)會(huì),其三是在改革取得階段性成就時(shí),改良后的舊經(jīng)濟(jì)與新經(jīng)濟(jì)共振帶來(lái)的新增長(zhǎng)周期催生的系統(tǒng)性行情。

四、去產(chǎn)能全景圖:過(guò)剩行業(yè)全梳理

(一)電解鋁行業(yè)

1.產(chǎn)能利用情況

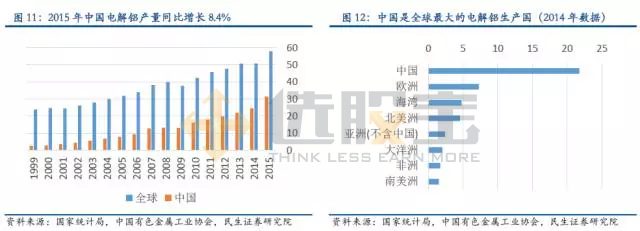

2015年,全球電解鋁產(chǎn)量5789萬(wàn)噸,中國(guó)產(chǎn)量為3141萬(wàn)噸,占全球產(chǎn)量54.26%,同比增長(zhǎng)8.4%。從1999年到2015年,全球電解鋁年復(fù)合增長(zhǎng)率為5.7%,中國(guó)為16.9%,成為全球最大的電解鋁生產(chǎn)國(guó)。

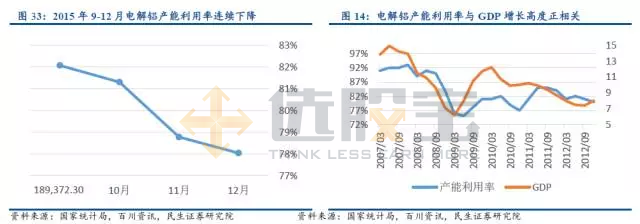

2015年12月,國(guó)內(nèi)電解鋁企業(yè)產(chǎn)能利用率為78.05%,連續(xù)下降4個(gè)月。歷史數(shù)據(jù)顯示電解鋁行業(yè)產(chǎn)量利用率與GDP增長(zhǎng)率高度正相關(guān)。

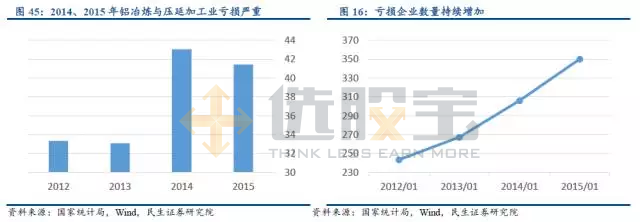

2014年,鋁冶煉與壓延加工業(yè)虧損總額43億預(yù)估2015年,鋁冶煉與壓延加工業(yè)虧損總額41.4億,虧損企業(yè)數(shù)為350家。

2014年,電解鋁行業(yè)淘汰落后產(chǎn)能任務(wù)下達(dá)量為42萬(wàn)噸,完成量50.43萬(wàn)噸,完成率120%;但是新增產(chǎn)能164萬(wàn)噸,是淘汰產(chǎn)能的3倍以上。

2015年電解鋁新投產(chǎn)產(chǎn)能達(dá)到357萬(wàn)噸,其中新疆、山東、內(nèi)蒙古分別投產(chǎn)139萬(wàn)噸、100萬(wàn)噸和45萬(wàn)噸,這三個(gè)地區(qū)電費(fèi)全國(guó)最低,有成本優(yōu)勢(shì)。據(jù)有色金屬協(xié)會(huì)統(tǒng)計(jì),2015年減產(chǎn)規(guī)模約500萬(wàn)噸,達(dá)到總產(chǎn)能的12%。

判斷:由于經(jīng)濟(jì)下行壓力大,電解鋁的需求不足,產(chǎn)能過(guò)剩,近年來(lái)在持續(xù)淘汰落后產(chǎn)能。但是由于部分地區(qū)電價(jià)較低,部分電解鋁廠自供電比例較高,用電成本低(電力成本占電解鋁總成本約45%),及時(shí)在鋁價(jià)不斷下跌的時(shí)候,仍然有較大意愿新增產(chǎn)能。

2.去產(chǎn)能進(jìn)程

(1)東退西進(jìn)是趨勢(shì),電力成本是導(dǎo)向

2015年電解鋁新投產(chǎn)產(chǎn)能357萬(wàn)噸,預(yù)計(jì)全年新增產(chǎn)能500萬(wàn)噸,與關(guān)停的產(chǎn)能大體一致。新增產(chǎn)能集中在新疆、內(nèi)蒙、寧夏、山東等電力成本較低的地區(qū),“東退西進(jìn)”是大趨勢(shì)。

2015年4月28日,工信部發(fā)布《部分產(chǎn)能嚴(yán)重過(guò)剩行業(yè)產(chǎn)能置換實(shí)施辦法》,嚴(yán)禁鋼鐵、水泥、電解鋁、平板玻璃行業(yè)新增產(chǎn)能,新增必須減少等量的產(chǎn)能。

在電解鋁的成本結(jié)構(gòu)中,電力成本大約占45%-50%,是企業(yè)生產(chǎn)決策最重要的考量因素。目前電解鋁企業(yè)的電力來(lái)源主要分為國(guó)網(wǎng)電、直購(gòu)電和自備電三種,其中自備電的成本最低,擁有高比例自備電的企業(yè)的成本更低。自備電成本比電網(wǎng)電低0.1-0.15元/千萬(wàn)時(shí),西部企業(yè)電力成本比東部低0.2元/千萬(wàn)時(shí),按照1噸電解鋁消耗13500千萬(wàn)時(shí)電計(jì)算,西部企業(yè)噸鋁成本約7500元,遠(yuǎn)低于目前鋁價(jià),西部電解鋁廠還有盈利空間,自然也有增產(chǎn)動(dòng)力。目前全國(guó)電解鋁企業(yè)擁有自備電的比例已經(jīng)達(dá)到60%,西部地區(qū)達(dá)到80%以上。

(2)人員分流是難題

截至2015年10月,鋁壓延加工業(yè)企業(yè)有1879家,估計(jì)從業(yè)人員53萬(wàn),人均產(chǎn)量59萬(wàn)噸。

2015年年底,14家鋁行業(yè)公司開會(huì)討論聯(lián)合減產(chǎn),計(jì)劃2016年將減產(chǎn)500萬(wàn)噸,按照人均產(chǎn)量計(jì)算,預(yù)計(jì)待分流人員達(dá)到8.5萬(wàn)。

從目前產(chǎn)能看,預(yù)計(jì)需要淘汰的產(chǎn)能總共達(dá)1000萬(wàn)噸,待分流人員達(dá)17萬(wàn)。

去產(chǎn)能過(guò)程中,單純淘汰落后產(chǎn)能相對(duì)容易,但是在經(jīng)濟(jì)下行,特別是制造業(yè)景氣度下行時(shí),人員分流將是制約去產(chǎn)能進(jìn)程的最大難題。

(3)政府態(tài)度是壁壘

地方政府考慮到GDP考核、稅收、就業(yè)等因素,對(duì)本地企業(yè)的保護(hù)力度很大,不愿意首先淘汰自己地區(qū)的產(chǎn)能,所以中央的減產(chǎn)的行政命令在地方上會(huì)大打折扣。我們認(rèn)為未來(lái)淘汰落后產(chǎn)能需要依靠三股力量:1、市場(chǎng),由于目前鋁價(jià)下跌嚴(yán)重,到達(dá)了很多企業(yè)的成本線,這部分企業(yè)會(huì)被倒閉減產(chǎn)甚至關(guān)停,以市場(chǎng)的力量自動(dòng)緩解產(chǎn)能過(guò)剩壓力;2、資源集中,由于原材料供給不足(國(guó)外鋁土礦限制出口),有限資源將向大企業(yè)靠攏,行業(yè)競(jìng)爭(zhēng)格局改變,形成寡頭壟斷局面,小企業(yè)因原料不足關(guān)停;3、行政手段,用環(huán)保法規(guī)、行業(yè)準(zhǔn)入牌照等手段強(qiáng)制淘汰落后產(chǎn)能,限制新產(chǎn)能。

3.受益公司和風(fēng)險(xiǎn)

我國(guó)電解鋁行業(yè)去產(chǎn)能直接利好龍頭企業(yè)。在產(chǎn)能出清的過(guò)程中,龍頭企業(yè)將受益于產(chǎn)品價(jià)格提升和市場(chǎng)份額擴(kuò)大,例如中國(guó)鋁業(yè)、神火股份、中孚實(shí)業(yè)、云鋁股份、焦作萬(wàn)方、新疆眾和,其中業(yè)績(jī)彈性最大的標(biāo)的為云鋁股份。此外,電解鋁價(jià)格上升將提升存貨價(jià)值,有利于減輕高存貨企業(yè)的壓力,例如中國(guó)鋁業(yè),其存貨價(jià)值達(dá)236.7億元。但是我們?nèi)匀徊荒芎鲆曤娊怃X企業(yè)的超高負(fù)債率帶來(lái)的財(cái)務(wù)壓力:神火股份、中孚實(shí)業(yè)、云鋁股份、中國(guó)鋁業(yè)的資產(chǎn)負(fù)債率分別為80%、78%、76%、75%。

(二)鋼鐵行業(yè)

1.產(chǎn)能利用情況

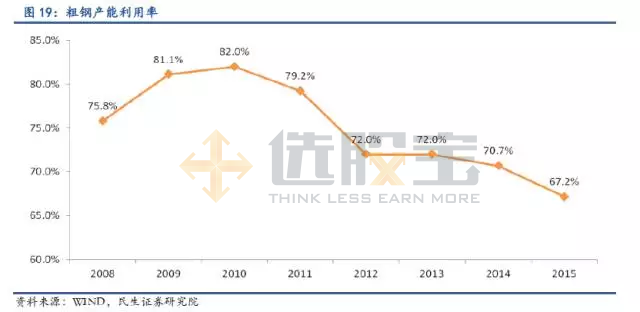

我國(guó)粗鋼產(chǎn)能2015年為12億噸,粗鋼產(chǎn)量為8.06億噸,粗鋼產(chǎn)能利用率僅為67.17%,產(chǎn)能嚴(yán)重過(guò)剩。2010年至2014年間,全國(guó)累計(jì)淘汰粗鋼產(chǎn)能9377.15萬(wàn)噸。

2.去產(chǎn)能進(jìn)程

(1)去產(chǎn)能目標(biāo)

2016年1月22日,在國(guó)務(wù)院常務(wù)會(huì)議上,李克強(qiáng)總理要求在近幾年淘汰落后鋼鐵產(chǎn)能9000多萬(wàn)噸的基礎(chǔ)上,再壓減粗鋼產(chǎn)能1億~1.5億噸,嚴(yán)控新增產(chǎn)能。根據(jù)《關(guān)于鋼鐵行業(yè)脫困指導(dǎo)意見》(該意見預(yù)計(jì)在春節(jié)后頒布),該目標(biāo)將在在2016年-2018年內(nèi)完成,不分所有制性質(zhì),淘汰方式分“強(qiáng)制淘汰”和“引導(dǎo)淘汰”兩種方式解決。前者將通過(guò)《環(huán)保法》等一系列法律法規(guī),以及安全生產(chǎn)、能源利用、技術(shù)方式等行業(yè)文件來(lái)限定。一些不符合相關(guān)法律法規(guī)和行業(yè)政策要求的鋼鐵企業(yè)將被強(qiáng)制關(guān)停淘汰出局;而政策引導(dǎo)淘汰的,主要是已經(jīng)主動(dòng)退出市場(chǎng),或者不符合地方發(fā)展規(guī)劃,需要搬遷改造,以及主動(dòng)進(jìn)行兼并重組的企業(yè)。

(2)去產(chǎn)能的就業(yè)沖擊

目前我國(guó)鋼鐵平均人均年產(chǎn)粗鋼約為300噸/人,如果壓縮1億噸產(chǎn)能,將有33.33萬(wàn)人面臨失業(yè);壓縮1.5億噸產(chǎn)能,將有50萬(wàn)人面臨失業(yè)。

另外參考:

中國(guó)冶金工業(yè)規(guī)劃研究院院長(zhǎng)李新創(chuàng)預(yù)計(jì),鋼鐵行業(yè)減產(chǎn)可能造成40萬(wàn)工人失業(yè),上游和下游行業(yè)還會(huì)有更多從業(yè)者受到影響。

3.受益公司和風(fēng)險(xiǎn)

我國(guó)鋼鐵公司眾多,但是大部分鋼企為中小企業(yè),生產(chǎn)能力落后。上市公司的人均粗鋼年產(chǎn)量為512噸/人,但是全國(guó)范圍內(nèi)人均粗鋼年產(chǎn)量?jī)H為300噸/人。小公司的生產(chǎn)效率低,產(chǎn)品多屬中低端,研發(fā)投入少,研究及創(chuàng)新能力仍然是大型國(guó)企領(lǐng)先。

去產(chǎn)能的提出,大型鋼企將成為主要受益對(duì)象,特別在高端領(lǐng)域擁有競(jìng)爭(zhēng)優(yōu)勢(shì)的龍頭企業(yè),例如寶鋼股份,河鋼股份,武鋼股份,華菱鋼鐵,柳鋼股份,包鋼股份,南鋼股份,首鋼股份,安陽(yáng)鋼鐵,華菱鋼鐵,本鋼板材等。

此外,對(duì)于需求轉(zhuǎn)型的鋼企及特鋼企業(yè)也會(huì)成為受益者。例如,久立特材,撫順特鋼,太鋼不銹,方大特鋼,三鋼閩光等。

尋求轉(zhuǎn)型的鋼企:南鋼股份,酒鋼宏興,新日恒力

風(fēng)險(xiǎn)壓力大的企業(yè):負(fù)債率高,流動(dòng)性差,產(chǎn)品結(jié)構(gòu)不佳,盈利能力弱的企業(yè),例如八一鋼鐵,重慶鋼鐵,西寧特鋼,韶鋼松山

(三)煤炭行業(yè)

1.產(chǎn)能利用情況

(1)全球煤炭進(jìn)入下行周期:從“黑金”到“鐵銹”

全球煤炭市場(chǎng)過(guò)剩。受全球金融危機(jī)、中國(guó)經(jīng)濟(jì)放緩以及能源結(jié)構(gòu)調(diào)整等方面的沖擊,產(chǎn)能過(guò)剩問題日益突出。截止2014年世界煤炭產(chǎn)量大約82億噸,需求量為75億噸,其中,中國(guó)煤炭消費(fèi)量全球份額達(dá)到51%,產(chǎn)量達(dá)47%,全球最大的煤炭市場(chǎng)。中國(guó)煤炭市場(chǎng)低迷導(dǎo)致全球煤炭市場(chǎng)景氣度持續(xù)下滑。

煤炭作為典型的產(chǎn)能過(guò)剩的行業(yè),從2012年下半年結(jié)束黃金十年進(jìn)入下行周期以來(lái),價(jià)格不斷下探,2015年尤甚,平均價(jià)格跌幅近30%,跌幅進(jìn)一步擴(kuò)大,價(jià)格基本跌回到十年前的水平。

(2)供需失衡,煤炭行業(yè)成為“僵尸企業(yè)”的重災(zāi)區(qū)

供需失衡不斷加劇,預(yù)計(jì)2015年國(guó)內(nèi)煤炭供應(yīng)量超過(guò)需求量4.2億噸。產(chǎn)能過(guò)剩嚴(yán)重,價(jià)格不斷下行,行業(yè)虧損嚴(yán)重,據(jù)統(tǒng)計(jì),截止2015年底,行業(yè)超過(guò)80%的企業(yè)出現(xiàn)虧損。2015年前三季度,全國(guó)90家大型煤炭企業(yè)的利潤(rùn)只有9.7億元,同比下降97.7%(去年同期盈利427億元);由財(cái)政部監(jiān)測(cè)的國(guó)有及國(guó)有控股煤炭企業(yè)累計(jì)虧損28億元(去年同期盈利398億元)。

煤炭行業(yè)以國(guó)有企業(yè)占主導(dǎo),在煤炭企業(yè)上市公司中,國(guó)有企業(yè)的市值占整個(gè)煤炭上市企業(yè)市值的90%以上。不少大型煤炭國(guó)有煤炭集團(tuán)負(fù)債率基本超過(guò)80%以上,是地方GDP的重要來(lái)源,在當(dāng)?shù)匚{了大量的就業(yè)人口,承擔(dān)了大量的社會(huì)負(fù)擔(dān)。部分企業(yè)受人員安置和債務(wù)問題的掣肘,甚至出現(xiàn)虧損也不停產(chǎn),煤炭行業(yè)可謂是“僵尸企業(yè)”的重災(zāi)區(qū)。

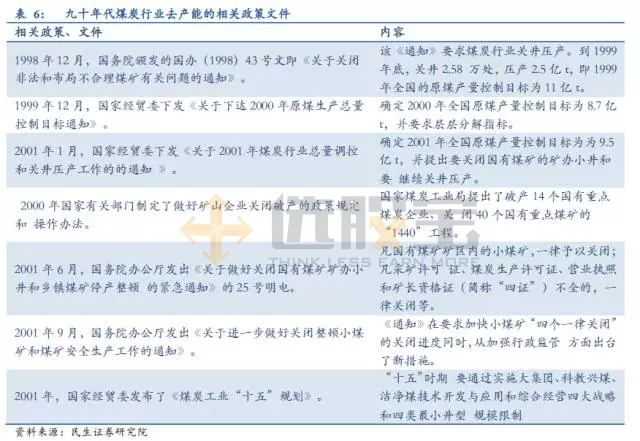

2.煤炭業(yè)98年去產(chǎn)能回顧:歷時(shí)3年,行業(yè)景氣度迎來(lái)反轉(zhuǎn)。

(1)九十年代煤炭去產(chǎn)能的背景:社會(huì)商品全面過(guò)剩疊加洪澇災(zāi)害

中國(guó)經(jīng)濟(jì)在保持較長(zhǎng)時(shí)間發(fā)展之后,到1997年下半年,社會(huì)商品出現(xiàn)全面的過(guò)剩,特別是亞洲金融危機(jī)的沖擊,中國(guó)經(jīng)濟(jì)增速開始放緩,中國(guó)GDP增速?gòu)?996年的9.6%下降到1997年的8.8 %,1998年GDP增速進(jìn)一步減緩,加之1998年發(fā)生特大洪澇災(zāi)害,部分的電廠的負(fù)荷率不足30%,導(dǎo)致煤炭需求的下滑,供需失衡問題開始凸顯。

(2)煤炭去產(chǎn)能以建立現(xiàn)代企業(yè)制度為目標(biāo)

1998年年底,國(guó)家對(duì)煤炭產(chǎn)業(yè)結(jié)構(gòu)進(jìn)行了一次 重大調(diào)整,以建立現(xiàn)代企業(yè)制度為目標(biāo)的公司制改革全面展開,壓縮過(guò)剩產(chǎn)能,幫助煤炭國(guó)有企業(yè)脫困。

國(guó)內(nèi)原煤生產(chǎn)總量下降,煤炭社會(huì)庫(kù)存大幅度下降,煤炭供需關(guān)系出現(xiàn)基本平衡。1998年底,國(guó)務(wù)院決定關(guān)閉非法和布局不合理煤礦,到2000年底,全國(guó)已累計(jì)關(guān)閉各類小煤礦4.7萬(wàn)處、壓產(chǎn)3.5億噸,對(duì)落后的產(chǎn)能進(jìn)行了大規(guī)模的出清。據(jù)資料,2000年全國(guó)生產(chǎn)原煤9.98億噸,比1997年減少3.27億噸,下降24.7%。2000年底,全國(guó)煤炭社會(huì)庫(kù)存1.4億噸,比1997年底減少0.6億噸,其中煤礦庫(kù)存由1997年底的0.95億噸減少到2000年底的0.53億噸。

歷時(shí)近3年的煤炭行業(yè)去產(chǎn)能,整個(gè)行業(yè)的盈利狀況得到大幅改善。2001年煤炭全行業(yè)扭轉(zhuǎn)了連續(xù)多年的虧損局面,實(shí)現(xiàn)利潤(rùn)41.7億元。其中,國(guó)有及國(guó)有控股煤炭企業(yè)實(shí)現(xiàn)利潤(rùn)28.9億元,同比減虧增盈31.9億元。

(3)98年“去產(chǎn)能”沖擊有限

九十年代大規(guī)模推進(jìn)的產(chǎn)能出清導(dǎo)致超過(guò)2000萬(wàn)人失業(yè),但在國(guó)家強(qiáng)力干預(yù)和支持的情況下,對(duì)人員安置和債務(wù)等問題進(jìn)行了妥善處理,社會(huì)并未出現(xiàn)較大的沖擊。對(duì)于煤炭行業(yè)的企業(yè)破產(chǎn)重組方式、人員安置以及債務(wù)問題進(jìn)行了有效化解,隨著產(chǎn)能出清和需求端的拉動(dòng),煤炭行業(yè)自2002年開始進(jìn)入了“黃金十年”。

重組方式、人員安置問題:在98年對(duì)煤炭企業(yè)破產(chǎn)清算后,主要采取了三種重組方式。一是將經(jīng)營(yíng)業(yè)績(jī)較好的單位獨(dú)立出來(lái),成立獨(dú)立的企業(yè);二是被并入其他企業(yè),吸納其就業(yè)人口;三是由職工出資購(gòu)買有效資產(chǎn),組成股份制或股份合作制的中小型企業(yè)。

98年破產(chǎn)清算破產(chǎn)企業(yè)職工的出路,除以上幾個(gè)就業(yè)的途徑,部分年齡較大的,可以提前退休,中央財(cái)政先后4次撥付煤炭企業(yè)拖欠養(yǎng)老金補(bǔ)貼34.6億元;還有部分領(lǐng)取一次性補(bǔ)償金另謀職業(yè)。通過(guò)以上途徑,大量下崗職工完成了再就業(yè)。

債務(wù)問題:據(jù)相關(guān)資料,在九十年代煤炭去產(chǎn)能過(guò)程中,為化解煤炭行業(yè)的債務(wù)問題,國(guó)家積極推進(jìn)煤炭企業(yè)債轉(zhuǎn)股和對(duì)資源枯竭礦井實(shí)施關(guān)閉破產(chǎn),從源頭削減公司債務(wù)。到2001年底,國(guó)家正式批準(zhǔn)了65個(gè)煤礦關(guān)閉破產(chǎn)項(xiàng)目,核銷銀行貸款和資產(chǎn)管理公司債權(quán)87億元。國(guó)務(wù)院已正式批準(zhǔn)51戶煤炭企業(yè)債轉(zhuǎn)股,轉(zhuǎn)股額575億元。通過(guò)實(shí)施債轉(zhuǎn)股,國(guó)有重點(diǎn)煤礦資產(chǎn)負(fù)債率將下降到45%左右,每年減少利息支出約40億元。

國(guó)家整體對(duì)于過(guò)剩行業(yè)的債務(wù)處理,主要成立四大資產(chǎn)管理公司AMC剝離銀行壞賬、核銷壞賬以及通過(guò)多種手段補(bǔ)充銀行資本金,減緩壞賬風(fēng)險(xiǎn)的沖擊。

3.去產(chǎn)能兩大掣肘:人員安置和債務(wù)問題

(1)未來(lái)分流人員100萬(wàn),千億專項(xiàng)資金提供有力保障

據(jù)華夏能源網(wǎng)的數(shù)據(jù),我國(guó)煤炭行業(yè)的就業(yè)人口大約580萬(wàn)人,承載了大量的就業(yè)人口,包括相關(guān)高耗能行業(yè)的就業(yè)總?cè)藬?shù)超過(guò)數(shù)千萬(wàn)人,是我國(guó)制定相關(guān)行業(yè)重大政策時(shí)不得不考慮的問題。

國(guó)家發(fā)改委等部門正就煤炭去產(chǎn)能征求意見,未來(lái)三年,中國(guó)將關(guān)閉4300家煤礦(總產(chǎn)能約為每年7億噸),分流人員100萬(wàn)人,即分流整個(gè)行業(yè)就業(yè)人口的17%,將會(huì)對(duì)企業(yè)、乃至整個(gè)行業(yè)或社會(huì)帶來(lái)沖擊。近期,國(guó)家千億企業(yè)結(jié)構(gòu)調(diào)整專項(xiàng)資金的設(shè)立,將主要用于過(guò)剩行業(yè)(主要是煤炭、鋼鐵行業(yè))的人員安置問題,這將會(huì)大大化解國(guó)家在去產(chǎn)能方面的顧慮。

目前行業(yè)內(nèi)人員分流力度較大的企業(yè),例如龍煤集團(tuán),要求全面完成3個(gè)月分流10萬(wàn)人目標(biāo),分流人員占注冊(cè)員工總數(shù)的40%。根據(jù)龍煤集團(tuán)首批的人員分流目標(biāo),首批將分流2.25萬(wàn)人,主要去向是省屬國(guó)有的相關(guān)企業(yè)。

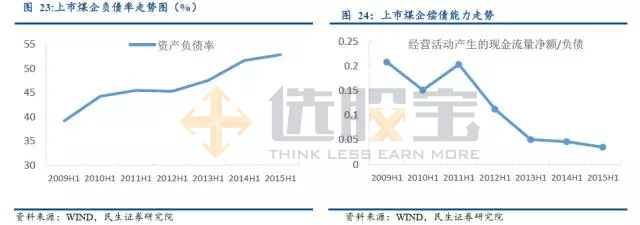

(2)行業(yè)負(fù)債率逐年攀升,化解債務(wù)問題是去產(chǎn)能的關(guān)鍵。

上市煤企的負(fù)債率逐年攀升。截止2015年上半年,整個(gè)上市煤企負(fù)債率平均為53%。雖然負(fù)債率整體看似不高,但分化比較嚴(yán)重,部分上市企業(yè)甚至達(dá)到80%以上(例如山煤國(guó)際達(dá)到81%,云維股份95%),面臨較大的負(fù)債壓力。隨著上市煤企的經(jīng)營(yíng)現(xiàn)金流日益趨緊,面對(duì)不斷上升的負(fù)債率,償債能力有所不足。數(shù)據(jù)顯示,目前煤炭行業(yè)平均資產(chǎn)負(fù)債率已經(jīng)達(dá)到67.7%,處于16年來(lái)最高水平。實(shí)際上市公司背靠的集團(tuán)負(fù)債率更高,一般在80%以上,負(fù)債率超過(guò)90%的煤炭企業(yè)也不少見。大型的煤炭企業(yè)以間接融資為主,如果強(qiáng)行破產(chǎn)清算,會(huì)造成大量的銀行壞賬,加大地方財(cái)政和金融風(fēng)險(xiǎn)。

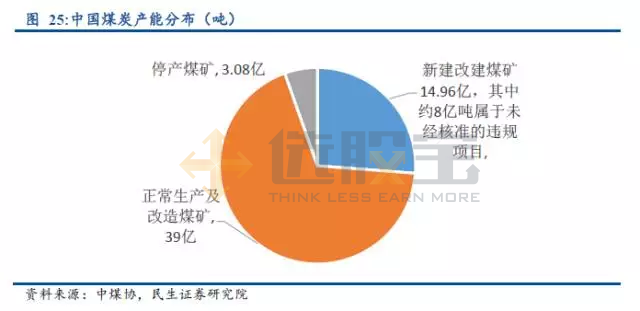

(3)煤炭行業(yè)未來(lái)三年關(guān)停產(chǎn)能7億噸,供需格局有望得到大幅改善。

根據(jù)中煤協(xié)的數(shù)據(jù)的,截止2015年底,中國(guó)煤礦總產(chǎn)能為57億噸,正常生產(chǎn)及改造煤礦39億。根據(jù)煤炭行業(yè)協(xié)會(huì)統(tǒng)計(jì)未來(lái)仍將有5億噸的在建產(chǎn)能將陸續(xù)投產(chǎn);2015年的煤炭需求大約為35億噸,受經(jīng)濟(jì)結(jié)構(gòu)和能源結(jié)構(gòu)的調(diào)整,預(yù)計(jì)短期內(nèi)煤炭需求仍將持續(xù)萎縮。

國(guó)家發(fā)改委等部門在就煤炭去產(chǎn)能征求意見中提出,未來(lái)三年,中國(guó)將關(guān)閉4300家煤礦,三年淘汰7億噸煤炭產(chǎn)能; 國(guó)務(wù)院日前印發(fā)的《關(guān)于煤炭行業(yè)化解過(guò)剩產(chǎn)能實(shí)現(xiàn)脫困發(fā)展的意見》明確要利用3-5年退出產(chǎn)能5億噸左右、減量重組5億噸左右,基本實(shí)現(xiàn)供需平衡。假設(shè)未來(lái)三年價(jià)格持續(xù)低迷,10%的在產(chǎn)產(chǎn)能(3.9億噸)受市場(chǎng)倒逼退出,加上關(guān)停7億噸(包含有安全隱患、劣質(zhì)煤礦等),產(chǎn)能將收縮10.9億噸。即使后續(xù)的5億噸產(chǎn)能陸續(xù)投產(chǎn),仍較目前供應(yīng)量將收縮5.9億噸;如果未來(lái)三年需求按每年3%的速度縮減,三年需求共減少3.2億噸左右。我們預(yù)計(jì)2015年供需差為4.2億噸左右,隨著煤炭去產(chǎn)能進(jìn)程的推進(jìn),在維持社會(huì)庫(kù)存不變的情況下,供需差未來(lái)三年(2016年-2018年)將大幅收窄2.7億噸至1.5億噸,市場(chǎng)供需格局有望得到重大改善,基本能完成《關(guān)于煤炭行業(yè)化解過(guò)剩產(chǎn)能實(shí)現(xiàn)脫困發(fā)展的意見》中利用3-5年基本實(shí)現(xiàn)供需平衡的目標(biāo)。

4.供給側(cè)改革有望成為煤炭板塊上漲的最大邏輯

七問“權(quán)威人士”供給側(cè)改革不久,千億去產(chǎn)能專項(xiàng)資金來(lái)源隨即落地和國(guó)家層面又出臺(tái)煤炭去產(chǎn)能的頂層路線圖,顯示出中央對(duì)于供給側(cè)改革的決心和力度;隨著后續(xù)供給側(cè)改革相關(guān)配套政策的出臺(tái)和去產(chǎn)能目標(biāo)的細(xì)化,供給側(cè)改革有望加速,將持續(xù)催化煤炭板塊。目前,煤炭股估值(相對(duì)于A股的市凈率)處在歷史低位,盡管預(yù)計(jì)今年煤炭市場(chǎng)仍將下行,但供給側(cè)改革有望極大扭轉(zhuǎn)煤炭企業(yè)盈利持續(xù)惡化的預(yù)期,供給側(cè)改革有望帶來(lái)煤炭板塊的價(jià)值重估,我們認(rèn)為供給側(cè)改革是煤炭板塊上漲的最大邏輯,建議待大盤企穩(wěn)后積極介入。

短期來(lái)講,煤炭行業(yè)的供給側(cè)改革還是以重點(diǎn)產(chǎn)煤區(qū)進(jìn)行試點(diǎn)為主,重點(diǎn)產(chǎn)煤區(qū)域的龍頭企業(yè)有望受益。對(duì)于煤炭板塊,我們維持三條投資主線:(1)低估值藍(lán)籌+供給側(cè)改革:中國(guó)神華、中煤能源、陜西煤業(yè)、西山煤電、陽(yáng)泉煤業(yè)、潞安環(huán)能;(2)轉(zhuǎn)型+主題:瑞茂通、禾嘉股份、新奧股份;(3)煤炭清潔利用:億能潔能。

(四)水泥行業(yè)

1.產(chǎn)能利用情況:2015年產(chǎn)能過(guò)剩進(jìn)一步加劇,去產(chǎn)能還未開始

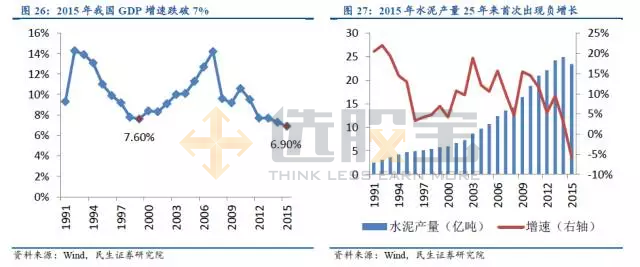

由于2015年房地產(chǎn)投資增速出現(xiàn)斷崖式下滑至1%,水泥產(chǎn)量25年來(lái)首次出現(xiàn)負(fù)增長(zhǎng),15年水泥產(chǎn)量同比減少超5%。然而2015年水泥熟料產(chǎn)能仍同比增長(zhǎng)2.2%至18.1億噸,水泥行業(yè)去產(chǎn)能仍未開始。由于受需求下滑和產(chǎn)能增長(zhǎng)雙重影響,2015年水泥價(jià)格達(dá)到2008年以來(lái)最低點(diǎn),行業(yè)利潤(rùn)率跌至歷史谷底,2015年水泥企業(yè)的并購(gòu)重組策略更顯謹(jǐn)慎,行業(yè)集中度緩慢提升。

(1)水泥產(chǎn)量25年來(lái)首次出現(xiàn)負(fù)增長(zhǎng)

2015年房地產(chǎn)投資增速出現(xiàn)斷崖式下滑,水泥產(chǎn)量同比2014年減少超5%。2015年GDP增速?gòu)?014年的7.3%下降到6.9%,自上世紀(jì)90年代以來(lái)首次跌破7%的增速。在宏觀經(jīng)濟(jì)不景氣的背景下,水泥產(chǎn)量步入了負(fù)增長(zhǎng)的艱難期,2015年水泥產(chǎn)量23.48億噸,較2014年產(chǎn)量同比降幅達(dá)5.7%,25年來(lái)首次出現(xiàn)負(fù)增長(zhǎng)。

(2)2015年水泥熟料產(chǎn)能持續(xù)增長(zhǎng),產(chǎn)能過(guò)剩加劇

水泥行業(yè)去產(chǎn)能仍未開始。2015年水泥熟料產(chǎn)能約為18.1億噸,同比2014年增加2.2%。從增量角度看,2015年新增水泥熟料產(chǎn)能約為4712萬(wàn)噸,同比2014年減少了32%,增長(zhǎng)速度放緩。然而,在水泥需求快速下降的壓力下,據(jù)數(shù)字水泥網(wǎng)數(shù)據(jù)統(tǒng)計(jì),2015年全國(guó)熟料產(chǎn)能利用率僅約為67%,同比2014年下降5%,熟料產(chǎn)能過(guò)剩進(jìn)一步加劇,供需矛盾更加惡化。從各省來(lái)看,山西、新疆、內(nèi)蒙古、遼寧、河北五省產(chǎn)能利用率均小于50%,產(chǎn)能嚴(yán)重過(guò)剩。其中,2015年10個(gè)省份落后全國(guó)平均產(chǎn)能利用率,安徽等省產(chǎn)能利用率超過(guò)了98%,大幅領(lǐng)先全國(guó)平均水平。

2.去產(chǎn)能進(jìn)程:政策頻出,水泥行業(yè)去產(chǎn)能路途漫漫

2004年后,中央頻出政策調(diào)整水泥產(chǎn)業(yè)結(jié)構(gòu),然而政策實(shí)施效果不及預(yù)期。其主要原因是:一、中央政策頻出,然而地方政府受GDP考核、增加政府稅收和穩(wěn)定就業(yè)的壓力,主動(dòng)去產(chǎn)能動(dòng)力不足;二、水泥行業(yè)整體還在盈利,盈利企業(yè)為守住市場(chǎng)份額,不甘主動(dòng)退出市場(chǎng)。三、虧損的“僵尸企業(yè)”面臨退市成本大的壓力,退市機(jī)制不完善。四、產(chǎn)能過(guò)剩主要是新型干法產(chǎn)能過(guò)剩。

(1)中央政策頻出,地方政府難下“斷腕”決心

受GDP考核、增加政府稅收和穩(wěn)定就業(yè)的壓力,地方政府去產(chǎn)能動(dòng)力不足。自2004年發(fā)改委出臺(tái)《關(guān)于鋼鐵、電解鋁、水泥行業(yè)項(xiàng)目清理有關(guān)意見》鼓勵(lì)水泥行業(yè)淘汰落后產(chǎn)能,政府為調(diào)控水泥產(chǎn)業(yè)結(jié)構(gòu),打出了一系列政策組合拳。盡管政策頻出,政策實(shí)施效果卻不符合我們的預(yù)期。

嚴(yán)格控制新增產(chǎn)能的國(guó)發(fā)38號(hào)文出臺(tái)之后,而從圖28里可以看到2010年產(chǎn)能增速不降反增,政策產(chǎn)生了利反。有數(shù)據(jù)統(tǒng)計(jì),自38號(hào)文出臺(tái)至2012年底,新增熟料產(chǎn)能約7億噸。其主要原因是地方政府面對(duì)GDP考核、增加政府稅收和穩(wěn)定就業(yè)的壓力,地方政府去產(chǎn)能動(dòng)力不足。

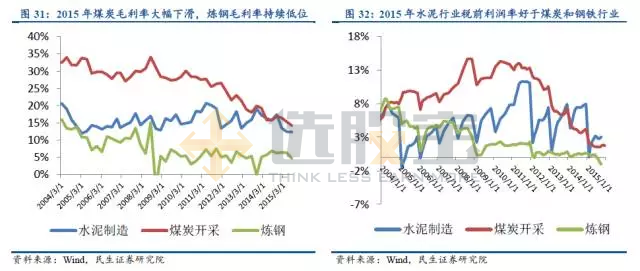

(2)初入寒冬,水泥企業(yè)難舍市場(chǎng)份額

根據(jù)數(shù)字水泥網(wǎng)預(yù)測(cè),盡管2015年水泥行業(yè)虧損面超過(guò)40%,其中華北全行業(yè)虧損,但整個(gè)水泥行業(yè)還在盈利。煤炭行業(yè)毛利率從2008年8月的34%高位已持續(xù)下滑至2015年8月的14%,煉鋼行業(yè)2009年以來(lái)更是維持在毛利率僅5%的低位運(yùn)行。煤炭行業(yè)稅前利潤(rùn)率從2011 年5月的14%高位一路下滑到2015年10月的不足2%。2015年1~10月煉鋼行業(yè)全行業(yè)虧損,稅前利潤(rùn)率約為-1%。

相比于鋼鐵、煤炭行業(yè),水泥行業(yè)才剛剛過(guò)上苦日子。在行業(yè)稅前利潤(rùn)率為3%的微利背景下,盡管水泥價(jià)格持續(xù)下滑,部分盈利企業(yè)為擴(kuò)大市場(chǎng)份額寧愿讓出利潤(rùn)。而部分虧損的小企業(yè)還有現(xiàn)金流,尚未虧損至現(xiàn)金成本,不甘退出市場(chǎng)。還要注意到,水泥行業(yè)盈利情況區(qū)域性差異較大,去產(chǎn)能過(guò)程要充分考慮到區(qū)域特點(diǎn),針對(duì)不同區(qū)域量體裁衣制定不同的去產(chǎn)能方案。

(3)“僵尸企業(yè)”退出機(jī)制不完善

重資產(chǎn)行業(yè)退出成本高。目前,我國(guó)產(chǎn)能過(guò)剩行業(yè)普遍存在市場(chǎng)退出障礙,可以從企業(yè)、銀行和地方政府三個(gè)方面入手,建立完善的市場(chǎng)退出機(jī)制。第一,水泥行業(yè)屬于重資產(chǎn)行業(yè),退出成本較高,主要面臨著專業(yè)生產(chǎn)設(shè)備收購(gòu)問題。當(dāng)前經(jīng)濟(jì)低迷,大企業(yè)兼并重組策略謹(jǐn)慎,“僵尸”企業(yè)退出成本高。可以考慮加快推進(jìn)退出補(bǔ)貼機(jī)制,落實(shí)水泥行業(yè)失業(yè)人員安置。事實(shí)上,2016年1月的《關(guān)于征收工業(yè)企業(yè)結(jié)構(gòu)調(diào)整專項(xiàng)資金有關(guān)問題的通知》已明確專項(xiàng)資金用于安置煤炭、鋼鐵行業(yè)下崗失業(yè)人員。第二,產(chǎn)能過(guò)剩行業(yè)是不良貸款的重地。大批企業(yè)的退市將對(duì)銀行資產(chǎn)是一個(gè)巨大沖擊。

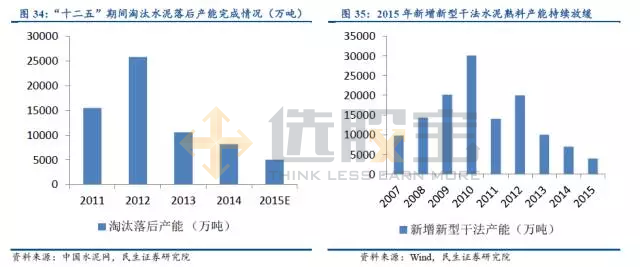

(4)落后產(chǎn)能淘汰空間減小,新型干法水泥產(chǎn)能過(guò)剩

產(chǎn)能過(guò)剩主要是新型干法水泥產(chǎn)能過(guò)剩。根據(jù)國(guó)發(fā)[2009]38和國(guó)發(fā)[2010]7號(hào)對(duì)水泥落后產(chǎn)能的界定,立窯及直徑在3米以下磨機(jī)屬于落后產(chǎn)能的設(shè)備。十二五期間國(guó)務(wù)院制定了淘汰水泥產(chǎn)能4.7億噸的目標(biāo),實(shí)際超額完成了該目標(biāo)。而自2012以來(lái),淘汰落后水泥產(chǎn)能的增速持續(xù)下滑,按現(xiàn)有落后產(chǎn)能的標(biāo)準(zhǔn),進(jìn)一步淘汰落后產(chǎn)能的空間有限,必須提高落后產(chǎn)能的界定標(biāo)準(zhǔn)。目前我國(guó)新型干法產(chǎn)能在存量產(chǎn)能中已達(dá)到90%以上,產(chǎn)能過(guò)剩主要是新型干法產(chǎn)能過(guò)剩,在淘汰落后產(chǎn)能的同時(shí),更要嚴(yán)控新型干法產(chǎn)能的增加。

(五)化工行業(yè)

1.鈦白粉價(jià)格反彈有較強(qiáng)的持續(xù)性

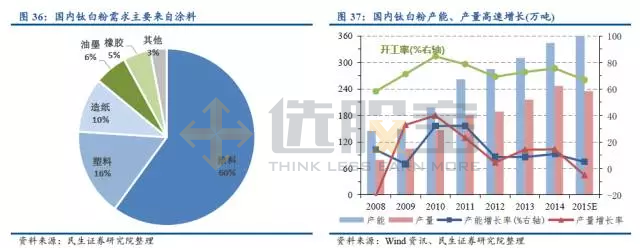

(1)鈦白粉產(chǎn)能高速增長(zhǎng)

國(guó)內(nèi)鈦白粉行業(yè)近十年以來(lái),以硫酸法為主的工藝和技術(shù)日臻完善,單線產(chǎn)能大幅提高,產(chǎn)能/產(chǎn)量高速增長(zhǎng),近8年產(chǎn)能年復(fù)合增長(zhǎng)率14.8%,產(chǎn)量年復(fù)合增長(zhǎng)率14.5%。2015年我國(guó)總產(chǎn)能357萬(wàn)噸,占世界總產(chǎn)能已超過(guò)40%,是全球最大的鈦白粉生產(chǎn)消費(fèi)地區(qū)。

(2)去產(chǎn)能進(jìn)程:新增產(chǎn)能趨緩,開工率高

2012年以來(lái)鈦白粉跌跌不休,產(chǎn)能增速有所減緩,最近3年產(chǎn)能增速降到了10%以下。2015年新建產(chǎn)能13萬(wàn)噸,增速3.8%,實(shí)際投產(chǎn)8萬(wàn)噸。我們估計(jì)未來(lái)兩年新增產(chǎn)能約36萬(wàn)噸,其他規(guī)劃基本為氯化法,進(jìn)度緩慢,總的來(lái)說(shuō)產(chǎn)能投放趨緩。

近兩年行業(yè)名義產(chǎn)能利用率75%,實(shí)際有效產(chǎn)能利用率79%,前六大企業(yè)開工率高達(dá)90%,佰利聯(lián)更是幾乎滿產(chǎn),但中小企業(yè)開工率卻在5-6成甚至更低。

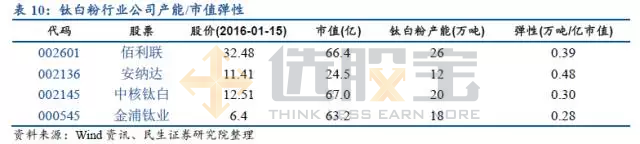

(3)受益公司

綜合以上邏輯和數(shù)據(jù),我們對(duì)鈦白粉的判斷是:在國(guó)外巨頭提價(jià)、國(guó)內(nèi)出貨順暢、下游庫(kù)存較低的背景下,國(guó)內(nèi)鈦白粉具備持續(xù)反彈條件。鈦白粉反彈有較強(qiáng)的持續(xù)性,預(yù)計(jì)春節(jié)后鈦白粉還有1-2次調(diào)價(jià),幅度在300~600元。長(zhǎng)期來(lái)看,鈦白粉依舊處于景氣底部區(qū)域,在需求端漸漸改善,供給端去產(chǎn)能、節(jié)能環(huán)保等相關(guān)政策推動(dòng)下,行業(yè)有望逐步回暖,全年漲價(jià)或超預(yù)期。股票推薦順序:佰利聯(lián)、安納達(dá)、中核鈦白。

2.PTA行業(yè)集中度高,反彈基礎(chǔ)較好

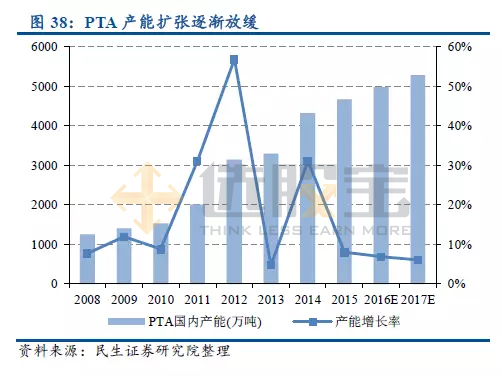

(1)產(chǎn)能利用情況:產(chǎn)能增速放緩,產(chǎn)能擴(kuò)張進(jìn)入尾聲

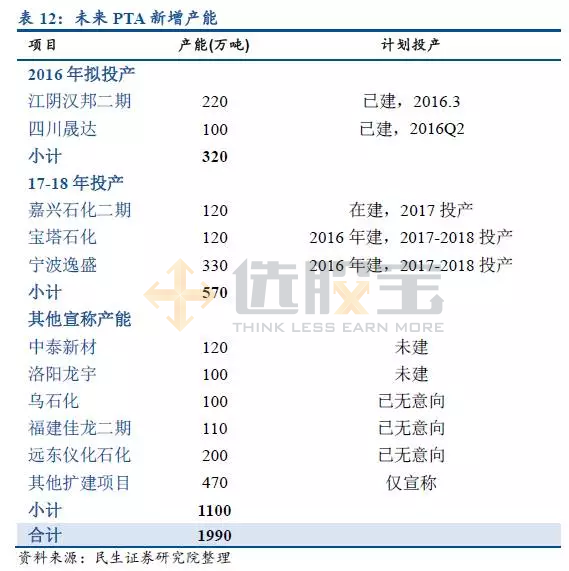

PTA是聚酯產(chǎn)業(yè)鏈中過(guò)剩最嚴(yán)重的環(huán)節(jié),2014年再次迎來(lái)了產(chǎn)能爆發(fā)性增長(zhǎng),新增產(chǎn)能1000萬(wàn)噸,總產(chǎn)能至4320萬(wàn)噸。2015年新增345萬(wàn)噸,增速降至8%,PTA總產(chǎn)能達(dá)到4667萬(wàn)噸。我們?cè)敿?xì)調(diào)查了國(guó)內(nèi)擬投、在建、擬建、規(guī)劃的13個(gè)PTA項(xiàng)目共計(jì)1990萬(wàn)噸產(chǎn)能(表15),未來(lái)投產(chǎn)可能性較大的僅有890萬(wàn)噸,其中2016年320萬(wàn)噸,2017-2018年570萬(wàn)噸。此外已宣稱的其他產(chǎn)能1100萬(wàn)噸,因各種原因有的已無(wú)建設(shè)意向有的改投其他項(xiàng)目,建設(shè)遙遙無(wú)期,投產(chǎn)可能性不大。未來(lái)三年P(guān)TA產(chǎn)能增速將放緩至6%左右。

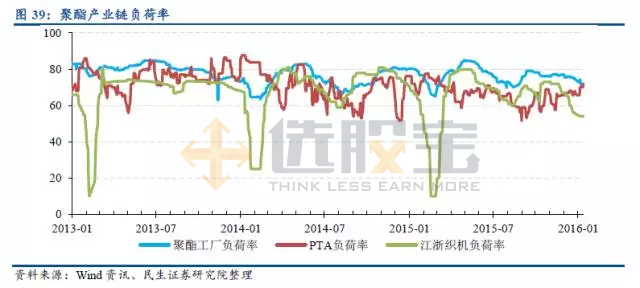

(2)去產(chǎn)能進(jìn)程:?jiǎn)栴}產(chǎn)能加速退出,實(shí)際開工率高,未來(lái)供需有望保持平衡

2015年P(guān)TA總產(chǎn)能4665萬(wàn)噸,減去問題產(chǎn)能1265萬(wàn)噸后,實(shí)際有效產(chǎn)能3400萬(wàn)噸,再減去輪檢產(chǎn)能(300~500萬(wàn)噸),當(dāng)前PTA開工產(chǎn)能約3070萬(wàn)噸,名義開工率66%,以有效產(chǎn)能3400萬(wàn)噸計(jì),實(shí)際開工率高達(dá)90%。

截至2015年底聚酯總產(chǎn)能4850萬(wàn)噸,聚酯工廠全年開工率在70~80%之間(平均75%),對(duì)應(yīng)PTA需求量為2920~3330萬(wàn)噸(平均3130萬(wàn)噸),也就是說(shuō)供需仍舊處在平衡狀態(tài)。聚酯工廠和PTA工廠的PTA庫(kù)存均在4天左右,仍維持相對(duì)低位。我們認(rèn)為2016年P(guān)TA有望保持供需平衡。

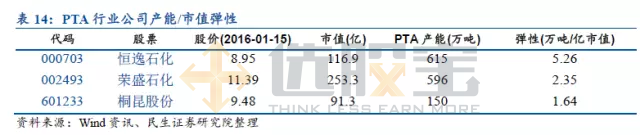

(3)受益公司

綜合以上邏輯和數(shù)據(jù),我們對(duì)PTA的判斷是:短期價(jià)格與價(jià)差受原油跌勢(shì)拖累嚴(yán)重,2016年P(guān)TA供需能維持基本平衡,虧損不會(huì)成為常態(tài),PTA短期繼續(xù)弱勢(shì),春節(jié)后補(bǔ)庫(kù)存行情下會(huì)出現(xiàn)顯著反彈,全年4000~5000元/噸震蕩走高。股票推薦順序:恒逸石化、榮盛石化、桐昆股份。

3.純堿行業(yè)開工率高,產(chǎn)能收縮,價(jià)格有望繼續(xù)上漲

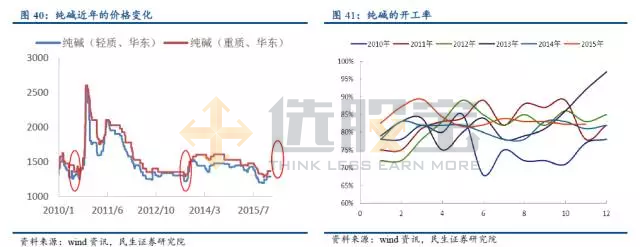

(1)產(chǎn)能利用情況:純堿行業(yè)開工率在80%以上,價(jià)格已經(jīng)開始反彈

純堿行業(yè)開工率較高,在80%以上,因此供給側(cè)的波動(dòng)容易造成產(chǎn)品價(jià)格的上漲。

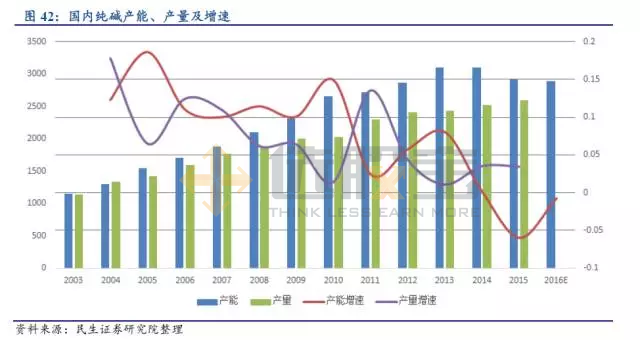

(2)去產(chǎn)能進(jìn)程:產(chǎn)能2015年負(fù)增長(zhǎng),預(yù)計(jì)2016年繼續(xù)減少

截至2015年底國(guó)內(nèi)純堿產(chǎn)能2916萬(wàn)噸,比2014年凈減少187萬(wàn)噸。2016年福建天辰耀隆搬遷改造40萬(wàn)噸/年純堿裝置投入運(yùn)行,江蘇中鹽昆山公司60萬(wàn)噸/年純堿裝置搬遷改造和江西晶昊鹽業(yè)公司新建30萬(wàn)噸/年純堿裝置預(yù)計(jì)2016年將投入運(yùn)行。2016年將新增130萬(wàn)產(chǎn)能。而青島堿業(yè)(80萬(wàn)噸)以及華爾潤(rùn)(75萬(wàn)噸)產(chǎn)能確定退出,總體上2016年整體產(chǎn)能約2893萬(wàn)噸。

當(dāng)前純堿市場(chǎng)已經(jīng)顯現(xiàn)了兩個(gè)趨勢(shì)。一是產(chǎn)能集中化和裝置大型化趨勢(shì)。10家年產(chǎn)能100萬(wàn)噸及以上純堿企業(yè),共計(jì)年產(chǎn)能為1750萬(wàn)噸,CR10大于50%。二是僵尸企業(yè)的將越來(lái)越難以生存,2015年已有多家企業(yè)停產(chǎn),未來(lái)規(guī)模小且環(huán)保壓力大的企業(yè)將加速關(guān)停。

(3)受益公司

綜合以上邏輯和數(shù)據(jù),我們對(duì)純堿走勢(shì)的總體判斷是:在目前環(huán)保和去產(chǎn)能的壓力下,純堿未來(lái)的產(chǎn)能將緩慢下降,同時(shí)在穩(wěn)增長(zhǎng)的政策下,下游需求端將逐漸實(shí)現(xiàn)增長(zhǎng),在出口依舊強(qiáng)勁的情況下,2016年純堿有望成為大宗化學(xué)品中率先反彈的產(chǎn)品之一。股票推薦順序:山東海化、三友化工、雙環(huán)科技、湖北宜化。